理财规划师是你雇来帮自己做理财规划的人,他会针对退休或投资等具体目标为你做规划,也会针对纳税、储蓄、保险等各种理财问题为你提供建议。[1]在做复杂的理财决策前,向理财规划师咨询无疑是明智之举。但是,如果你学会自己理财,就能理解并掌控自己的财务状况,还能省下一笔咨询费。

制定理财目标

1、确定关键的个人目标和理财目标。在制定可靠的理财计划前,你必须弄清楚自己的目标。常见的理财目标有为退休做准备、交学费、购买房屋、给受益人创造遗产,或编织一张财务“安全网”,以应对意外的开销、灾祸或人生变动。[2]你可以在网上搜索相关的电子表单模板,来帮助自己确定理财目标

2、你想实现的目标必须精确。确保你的目标符合SMART原则,即具体(specific)、可衡量(measurable)、可实现(attainable)、实际(realistic)和有时限(timely)。例如,你目前也许没有存款,而你的目标是存下更多的钱。如果你把这个笼统的目标改为每月存下收入的5%,那么你的目标不仅具体,还可以衡量(你很容易知道目标实现了没有),而且是有可能在合理的时间范围内实现的。写下你的目标。这么做不仅能确保自己牢记目标,还能督促自己对目标负责。你应当写下短期目标、中期目标和长期目标,由此建立一个良好的管理系统。

3、判断自己需要多少钱才能实现主要目标。为了确保理财计划有成效,你必须量化目标。也就是说,设定一个具体的目标,然后把它转化为人民币数额。颖蓟段扛例如,一个常见的理财目标是在60岁或65岁前退休。虽然人们常说,使退休收入达到当前收入的70%至80%是合理的目标,但也有人建议更合理的目标应该是使退休收入达到夫妻收入的50%至60%,而单身人士则应该把目标设为当前收入的60%至70%。[4]如果你目前单身,年收入为56万元,那么根据上述50%的标准,你的退休收入就应该规划在每年28万元左右。这个例子告诉你,一个目标(例如65岁前退休)是怎样转化为具体的人民币数额(例如年收入35万元)。一旦你知道这个数额,就可以制定计划,推算出自己需要存下多少钱、投资多少钱才能和其它来源的退休收入一起凑够每年35万元。

判断你目前的财务状况

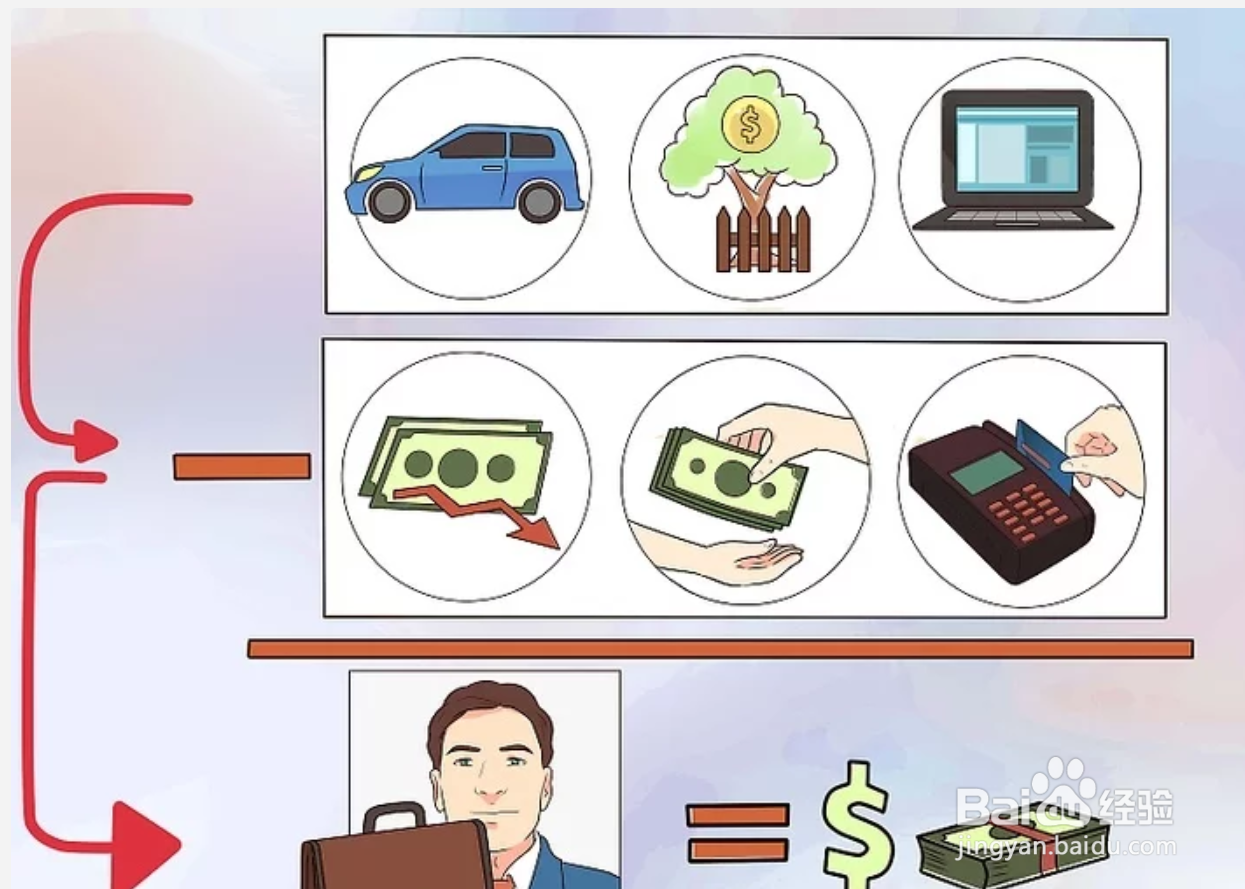

1、计算自己的财富净值。资产减去负债得出净值,或是用你拥有的钱财减去你欠别人的钱财。这个数额会让你确切知道自己目前的财务状况,帮助你做好决策,进而实现目标。你可以创建一份简单的电子表单,也可以在网上寻找模板,借助它们来计算自己的财富净值。[6][7]先创建两栏,一栏记录资产,另一栏记录负债。

2、列出你的资产。资产指的是你拥有的财产,包括手头上的现金、定期和活期存款、退休基金、房地产、动产、投资等。在每项资产旁边列明资产的价值。例如,如果你拥有一套房屋,那就列出房屋的价值。对股票投资组合、汽车等其他资产也要这么做。把各项个人资产的价值加在一起,就能得出你的资产总值。

3、列出你的负债。负债指的是你所欠下的一切债务,包括贷款余额、信用卡欠款、助学贷款、购车贷款、各种个人贷款等等。把各项个人负债的金额相加,就能得出负债总额。

4、从资产总值中减去负债总额。得到的数字就是你的财富净值。如果得出的是负数,这就表明你欠下的钱财比拥有的多。反之,如果你有70万元的资产,35万元的债务,那么你的财富净值就是35万元。随着理财计划不断推进,你存下了更多的钱,资产应该也会跟着增长(存款增加了),而负债则会减少(不断偿还债务)。

计算每月预算

1、制定预算。尽管计算净值使你对资产和负债情况有了大概的了解,但更重要的是,知道每月的收入和开支。你会从中了解每个月把钱用在什么地方。把所有开销都记录下来,你就能确切知道哪些地方可以省钱。这是一切理财计划的核心要点。

2、确定收入来源。把每月的各种收入来源列成清单(如工资、孩子的抚养费等等)。把各种收入相加,得出每月的总收入。

3、确定每月支出。分类记录各种开支,对你很有帮助。例如,你可以把租金或购房还贷、房屋保险或租客保险、水电费等项目记入“房屋类”开支;把车贷还款、汽油费、汽车维修保养费以和车险记入“交通类”开支。把所有支出加在一起,就得出每月的支出总额。不要遗漏消遣娱乐、饮食、服装、信用卡还款、缴税和其它杂七杂八的开销

4、说明临时支出和可变支出的用途。请记住,有些支出是固定的(就是每月都一样或相差无几),而有些支出则是可变的(经常变化,或时有时无)。在制定预算时,要尽量说明可变支出的用途,包括那些不是每月都会产生的支出。你可以把最近几个月的可变支出列成清单。把这些支出相加,然后用总额除以月份数。这样,你就知道平均每月的可变支出是多少,然后在制定每月预算时纳入考量。

5、用总收入减去总支出。如果你的收入比支出多,你就有了余钱,可以用于储蓄、投资或根据自己的理财目标进行花费。如果你的支出大于收入,那就应该看看预算里有哪些开支是可以减少或者避免的。如果你还不知道自己具体有多少收入和开支, 那就花几个月时间好好记录你的收入和支出,以便了解情况。要经常评估并更新你的预算。一定要及时把新的开支纳入预算,移除不复存在的支出。

存钱

1、寻找可以存下的钱。不管你的理财目标是什么,存钱都是理财的核心组成部分。无论你的目标是购买房屋、提前退休还是为孩子支付学费,存钱都是你达成目标的关键手段。查看预算,寻找存钱机会。看芬简砝鬃看每月的支出中有哪些不必要的花销可以省去。例如,如果你每月下馆子三次,或者每天上班都购买午餐,那就尽量把外出用餐次数减少为每月一次,或自带午餐上班。看看预算里有哪些支出项目是“你想要的”,有哪些支出项目是“你需要的”。在“你想要的”支出项目中发掘省钱空间。同样地,好好看看“你需要的”那些支出项目,问问自己它们是否真的必不可少。例如,手机也许必不可少,但是你没必要购买3GB的数据流量套餐,因为1GB的数据流量套餐也够你用了。

2、学会养成存钱的习惯。首先在信誉良好的银行开立一稍僚敉视个上了存款保险的账户。专家推荐一种“先付钱给自己”的存钱方法,也就是说,每当发工资的时候,你一定要先从工资里拿出一笔钱存起来。你要把存款勐匮夙税纳入预算。许多银行提供自动存款服务,可以根据你设定的金额,自动从你的工资中抽取一部分转为存款。你可以向银行申请这种服务。[10]根据自己的需要和开销,确定自己愿意接受的每月存款数额。随着时间推移,你存下的钱会越来越多。重点在于存下钱,哪怕只是一小笔。每月存下收入的10%是不错的开始,存钱总比不存好。[11]把钱存入有利息收入的账户(如支票账户、活期存款账户、定期存款账户等等),即使只是一小笔,也能在复利作用下带给你好处。也就是说,这一期本金所产生的利息会加入下一期本金,从而在下一期产生更多利息,以此类推,最后这个账户的存款总值就会增加。[12]熟能生巧。通过每月存下一笔钱,或“先付钱给自己”,你就会养成存钱的习惯,并且学会用存款以外的钱过日子,就好像存款从一开始就不存在一样,你不会觉得有任何缺失。你应当把存款看作一项必不可少的开支,就像是房租或购房还贷一样。

3、准备应急资金。专家推荐的做法是,拿出一笔钱作为应对失业或大病等突发情况的应急资金,这笔钱至少能够满足你在三个月内的各种需要。把这笔钱存在上了存款保险的银行账户里,这样不但能保障存款安全,还方便在必要时取款。[13]你还可以购买合适的保险,保护自己免受各种财务问题困扰。如果你在屋主保险或租客保险、健康保险、人寿保险、失业保险、残障保险或汽车保险方面有什么问题,不妨找保险代理人谈谈。[14

4、利用特别储蓄政策带来的好处。如果政府或企业实施储蓄激励政策(例如为教育或退休而实行的储蓄激励政策),那么你不妨考虑好好利用它们。如果政府或雇主能够推行这类储蓄计划,或提供别的好处(例如减税),这将帮助你进一步接近理财目标。例如,在美国,你可以通过雇主开立401(k)退休账户。当你往401(k)退休账户存钱时,雇主也会按照一定的比例往这个账户存入相应资金,从而增加账户存款总值。同样地,任何美国人都可以开立个人退休账户(IRA),享受潜在的纳税优惠。[15